Artikel ini akan menerangkan formula Black-Scholes secara ringkas. Model Black-Scholes ialah model matematik dinamik pasaran kewangan yang mengandungi instrumen pelaburan derivatif.

Daripada persamaan pembezaan separa dalam model (dikenali sebagai persamaan Black-Scholes), formula Black-Scholes boleh diterbitkan. Ia memberikan harga opsyen gaya Eropah secara teori dan menunjukkan bahawa pilihan itu mempunyai harga yang unik tanpa mengira risiko keselamatan dan pulangan yang dijangka (daripada menggantikan jangkaan pulangan keselamatan dengan kadar neutral risiko).

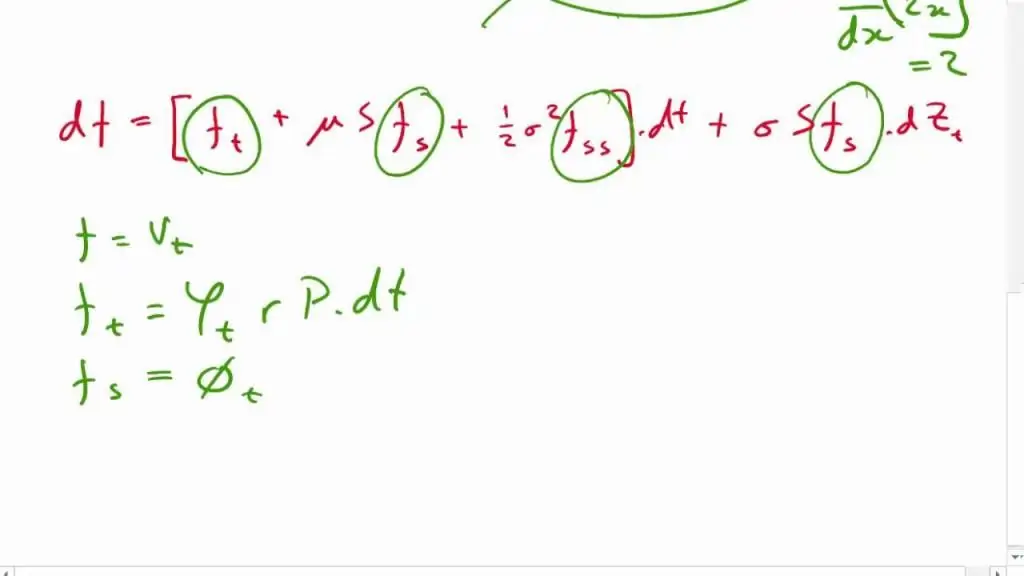

Formula tersebut membawa kepada ledakan dalam perdagangan pilihan dan memberikan kesahihan matematik kepada Chicago Board Options Exchange dan pasaran pilihan lain di seluruh dunia. Ia digunakan secara meluas, walaupun selalunya dengan pelarasan dan pembetulan, oleh peserta pasaran pilihan. Dalam gambar dalam artikel ini anda boleh melihat contoh formula Black-Scholes.

Sejarah dan intipati

Berdasarkan kerja yang dibangunkan sebelum ini oleh penyelidik dan pengamalpasaran seperti Louis Bachelier, Sheen Kassouf dan Ed Thorpe, Fisher Black dan Myron Scholes pada akhir 1960-an menunjukkan bahawa semakan portfolio dinamik menghapuskan pulangan keselamatan yang dijangkakan.

Pada tahun 1970, selepas mereka cuba menggunakan formula tersebut ke pasaran dan mengalami kerugian kewangan kerana kekurangan pengurusan risiko dalam profesion mereka, mereka memutuskan untuk menumpukan perhatian kepada bidang mereka, akademik. Selepas tiga tahun usaha, formula itu, dinamakan sempena pengisytiharan mereka, akhirnya diterbitkan pada tahun 1973 dalam artikel bertajuk "Pilihan Harga dan Bon Korporat" dalam Journal of Political Economy. Robert S. Merton ialah orang pertama yang menerbitkan kertas kerja mengembangkan pemahaman matematik model penentuan harga opsyen dan mencipta istilah "model harga Black-Scholes".

Untuk kerja mereka, Merton dan Scholes menerima Hadiah Memorial Nobel 1997 dalam bidang Ekonomi, jawatankuasa, memetik penemuan mereka semakan dinamik bebas risiko sebagai satu kejayaan yang memisahkan pilihan daripada risiko keselamatan yang mendasari. Walaupun dia tidak menerima anugerah itu kerana kematiannya pada tahun 1995, Black disebut oleh ahli akademik Sweden sebagai peserta. Dalam gambar di bawah anda boleh melihat formula Black-Scholes biasa.

Pilihan

Idea utama model ini adalah untuk melindung nilai pilihan dengan membeli dan menjual aset asas dengan betul dan, akibatnya, menghapuskan risiko. Lindung nilai jenis ini dipanggil "lindung nilai delta yang sentiasa dikemas kini". Diaialah asas untuk strategi yang lebih kompleks seperti yang digunakan oleh bank pelaburan dan dana lindung nilai.

Pengurusan risiko

Andaian model telah dilonggarkan dan digeneralisasikan dalam pelbagai arah, menghasilkan pelbagai model yang digunakan pada masa ini dalam penetapan harga derivatif dan pengurusan risiko. Ia adalah pemahaman model, seperti yang ditunjukkan dalam formula Black-Scholes, yang sering digunakan oleh peserta pasaran, berbeza dengan harga sebenar. Butiran ini tidak termasuk had arbitraj dan penetapan harga neutral risiko (disebabkan semakan berterusan). Selain itu, persamaan Black-Scholes, persamaan pembezaan separa yang menentukan harga pilihan, membolehkan harga ditentukan secara berangka apabila formula eksplisit tidak mungkin.

Kemeruapan

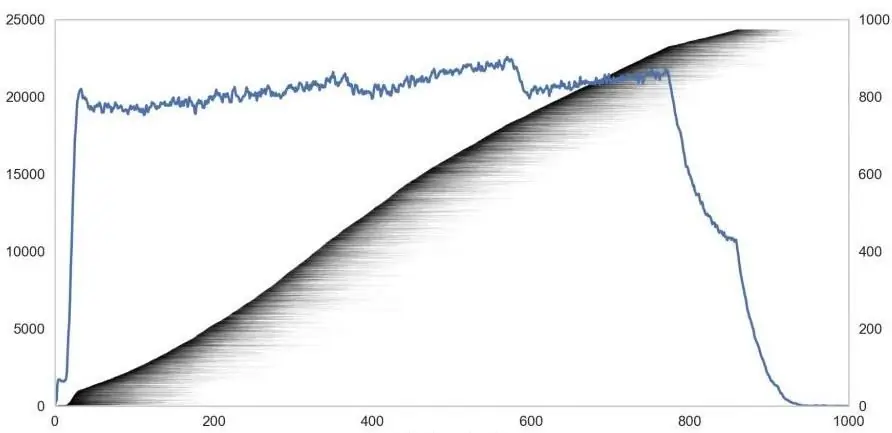

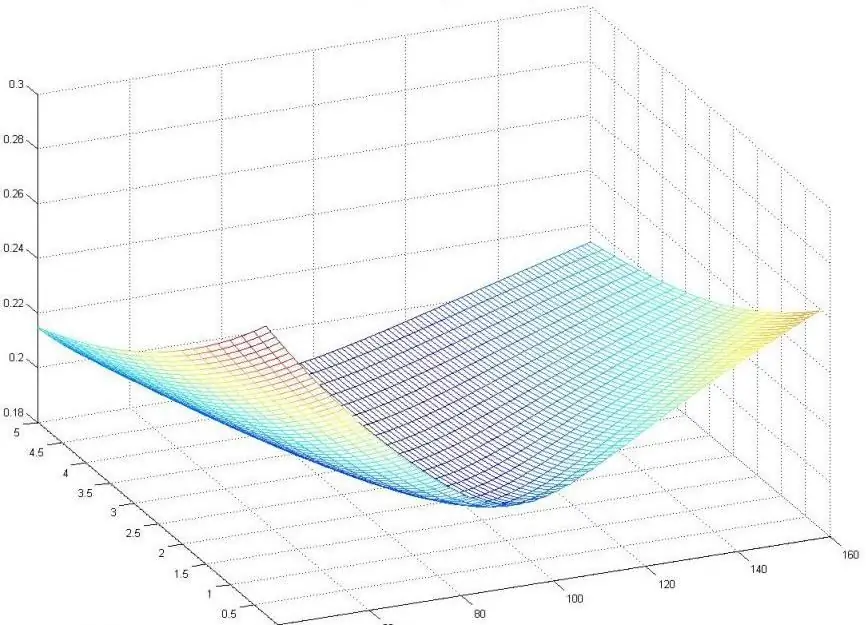

Formula Black-Scholes hanya mempunyai satu parameter yang tidak boleh diperhatikan secara langsung dalam pasaran: purata turun naik aset asas pada masa hadapan, walaupun ia boleh didapati pada harga pilihan lain. Apabila nilai parameter (sama ada letak atau panggil) meningkat dalam parameter itu, ia boleh diterbalikkan untuk menghasilkan "permukaan turun naik" yang kemudiannya digunakan untuk menentukur corak lain seperti derivatif OTC.

Dengan mengambil kira andaian ini, anggap bahawa pasaran ini juga berdagang derivatif. Kami menunjukkan bahawa keselamatan ini akan mempunyai pembayaran tertentu pada tarikh tertentu pada masa hadapan, bergantung pada nilai yang diandaikan oleh bahagian tersebut.sebelum tarikh ini. Yang menghairankan, harga derivatif kini ditentukan sepenuhnya, walaupun kita tidak tahu laluan mana harga saham akan diambil pada masa hadapan.

Untuk kes khas opsyen panggilan atau jual Eropah, Black dan Scholes menunjukkan bahawa adalah mungkin untuk mencipta kedudukan terlindung yang terdiri daripada kedudukan beli dalam saham dan kedudukan pendek dalam opsyen, yang nilainya tidak akan bergantung pada harga saham. Strategi lindung nilai dinamik mereka menghasilkan persamaan pembezaan separa yang menentukan harga pilihan. Penyelesaiannya diberikan oleh formula Black-Scholes.

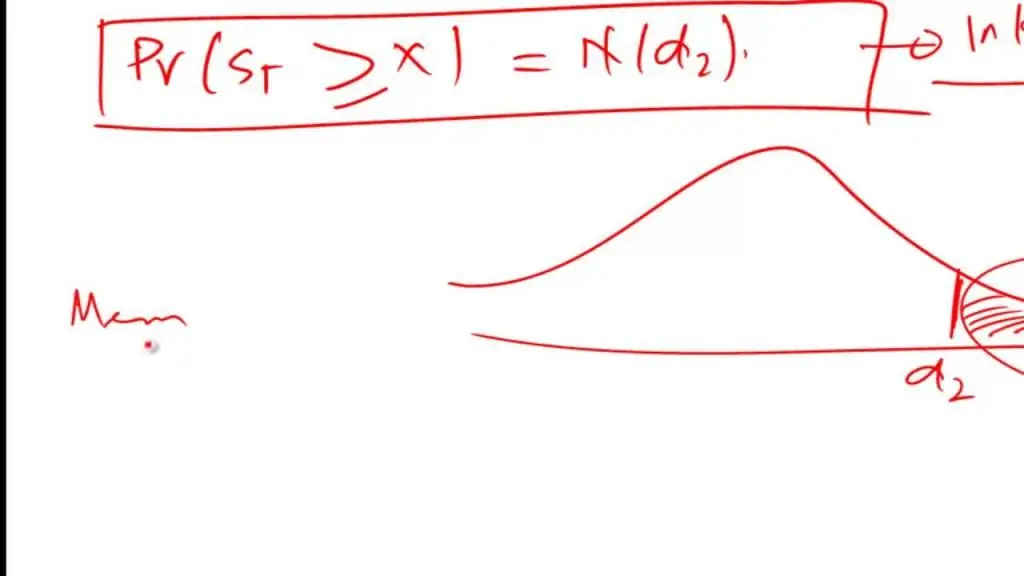

Perbezaan istilah

Formula Black-Scholes untuk excel boleh ditafsirkan dengan membahagikan pilihan panggilan terlebih dahulu kepada perbezaan dua pilihan binari. Opsyen panggilan menukar tunai dengan aset pada tamat tempoh, manakala aset panggilan dengan atau tanpa aset hanya menghasilkan aset (tiada tunai sebagai pertukaran) dan panggilan tanpa tunai hanya mengembalikan wang (tiada pertukaran aset)). Formula Black-Scholes untuk pilihan ialah perbezaan dua istilah, dan kedua-dua istilah ini adalah sama dengan nilai pilihan panggilan binari. Pilihan binari ini berdagang kurang kerap daripada pilihan vanila, tetapi lebih mudah untuk dianalisis.

Dalam amalan, beberapa nilai sensitiviti biasanya disingkatkan agar sesuai dengan skala kemungkinan perubahan parameter. Sebagai contoh, rho dibahagikan dengan 10000 (berubah dengan 1 mata asas), vega dengan 100 (berubah dengan 1 titik volum) dan theta dengan 365 sering dilaporkan.atau 252 (pengeluaran 1 hari berdasarkan sama ada hari kalendar atau hari dagangan setahun).

Model di atas boleh dilanjutkan untuk kadar berubah (tetapi deterministik) dan turun naik. Model ini juga boleh digunakan untuk menilai pilihan Eropah untuk instrumen pembayaran dividen. Dalam kes ini, penyelesaian bentuk tertutup tersedia jika dividen adalah perkadaran harga saham yang diketahui. Pilihan Amerika dan saham yang membayar dividen tunai yang diketahui (lebih realistik daripada dividen berkadar dalam jangka pendek) adalah lebih sukar untuk dinilai dan pilihan kaedah penyelesaian (mis. kekisi dan grid) tersedia.

Pendekatan

Penghampiran berguna: walaupun turun naik tidak tetap, hasil model sering membantu menetapkan lindung nilai dalam perkadaran yang betul untuk meminimumkan risiko. Walaupun keputusan tidak tepat sepenuhnya, ia berfungsi sebagai anggaran pertama yang boleh membuat pelarasan.

Asas untuk model yang lebih baik: Model Black-Scholes adalah teguh dalam erti kata ia boleh dilaraskan untuk menghadapi beberapa kegagalannya. Daripada menganggap beberapa parameter (seperti turun naik atau kadar faedah) sebagai pemalar, kami menganggapnya sebagai pembolehubah dan dengan itu menambah sumber risiko.

Ini ditunjukkan dalam bahasa Yunani (menukar nilai pilihan untuk menukar parameter ini atau bersamaan dengan terbitan separa berkenaan dengan pembolehubah ini) dan melindung nilai bahasa Yunani inimengurangkan risiko yang disebabkan oleh sifat berubah-ubah parameter ini. Walau bagaimanapun, kecacatan lain tidak boleh dihapuskan dengan menukar model, khususnya risiko ekor dan risiko kecairan, sebaliknya ia diuruskan di luar model, terutamanya dengan meminimumkan risiko dan ujian tekanan ini.

Pemodelan eksplisit

Pemodelan Eksplisit: Ciri ini bermaksud bahawa bukannya menganggap turun naik sebagai priori dan mengira harga daripadanya, anda boleh menggunakan model untuk menentukan turun naik yang memberikan turun naik tersirat pilihan pada harga, masa dan harga mogok tertentu. Dengan menyelesaikan turun naik ke atas set tempoh dan harga mogok tertentu, permukaan turun naik tersirat boleh dibina.

Dalam aplikasi model Black-Scholes ini, transformasi koordinat daripada kawasan harga kepada kawasan turun naik diperolehi. Daripada memetik harga opsyen dalam dolar seunit (yang sukar untuk dibandingkan berdasarkan mogok, tempoh dan kekerapan kupon), harga opsyen boleh disebut dari segi turun naik tersirat, yang membawa kepada perdagangan turun naik dalam pasaran pilihan.